今、PBRが1倍を割る企業に注目が集まっています。

東京証券取引所(PJX)が、

PBR1倍を割る企業、つまり時価総額が会計上の価値を下回り、上場企業失格とみなされるような不名誉な指標を示す企業があまりにも多いことに危機感を感じ、遂に動きだしたからです。

東証は、長期にわたってPBRが1倍を下回っている企業について、上場会社であるにもかかわらず市場や投資家と向き合った経営をしていないと判断。

そのため、改善を促すための具体策として企業価値を高める取組や進捗状況を開示するよう要請していることが話題になっています。

「PBR1倍割れ」って何が問題なの?

詳しく解説していくね!

「PBR1倍割れ」が改善されれば、海外投資家の資金が日本に向かってくるんじゃないかって言われているよ🌟

✍️この記事を読むとわかること ✅東証がメスを入れた「PBR1倍割れ問題」がどういうことなのかが分かる ✅狙い目の銘柄が分かる

「PBR1倍割れ」は何が問題?

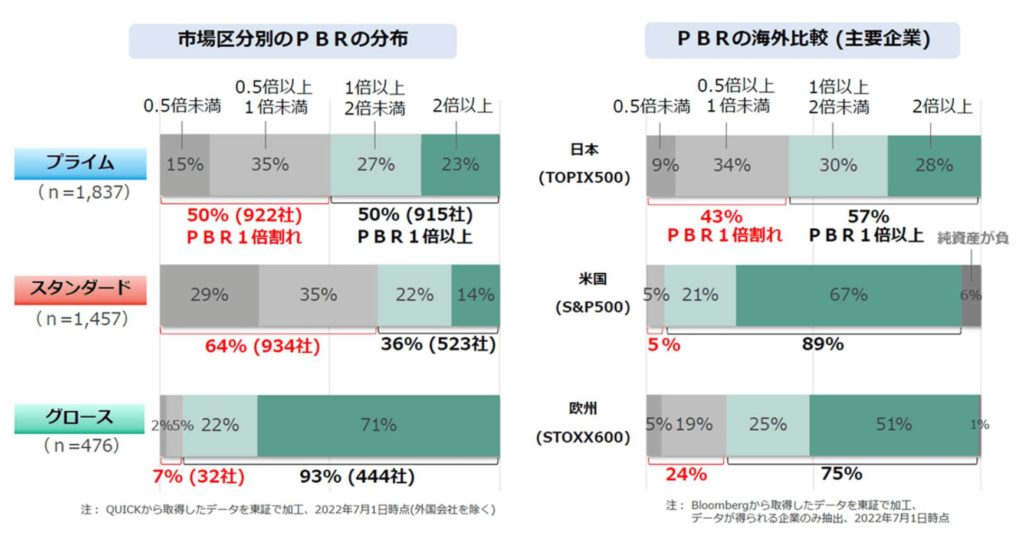

〈「PBR1倍割れ」の問題点〉 上場企業であるにもかかわらず、資本コストや株価に対する意識が低く、市場や投資家と向き合った経営をしていないことが問題視されている。 米国や欧州と比較して資本効率が極端に低く、日本の株式市場は、PBR1倍割れ企業が50%を占めている。S&P500(米国)のうちPBRが1倍を割り込む企業は全体の5%であり、STOXX600(欧州)においても24%にとどまる。 ※東証は、長期にわたってPBRが1倍を下回っている企業を、上場会社であるにもかかわらず、市場や投資家と向き合った経営をしていないと判断し、改善を促すための具体策として企業価値を高める取組や進捗状況を開示するよう要請している。 また、プライム基準の未達企業に認めた経過措置の明確化(3年で終了。その後1年で改善できなければ上場廃止など)している。

出所:東京証券取引所 市場区分見直しに関するフォローアップ会議 第5回(2022年12月28日開催) 資料3 東証参考資料

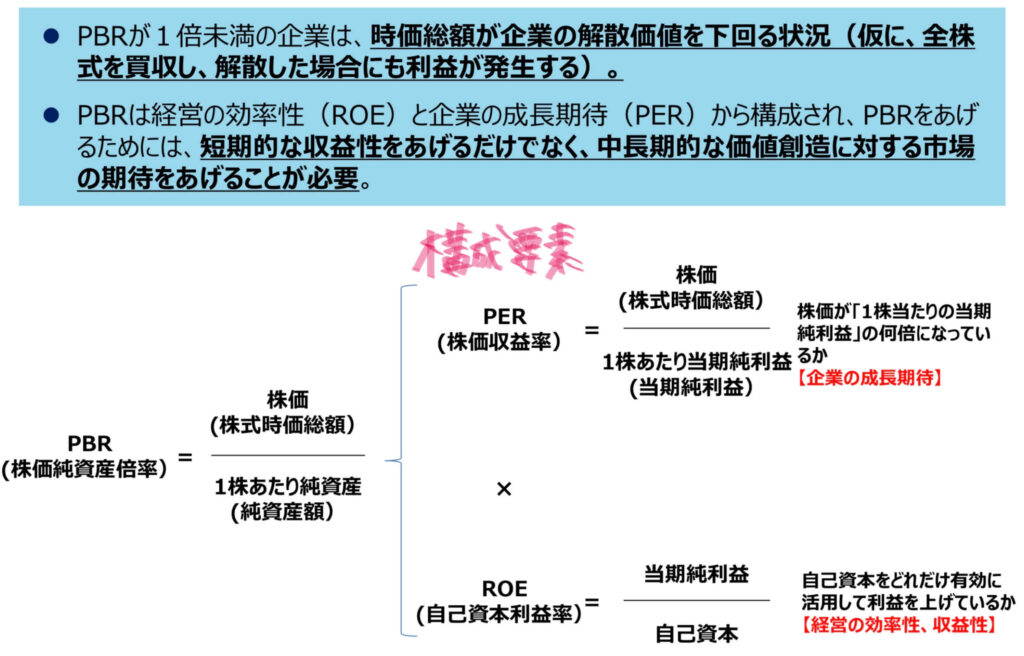

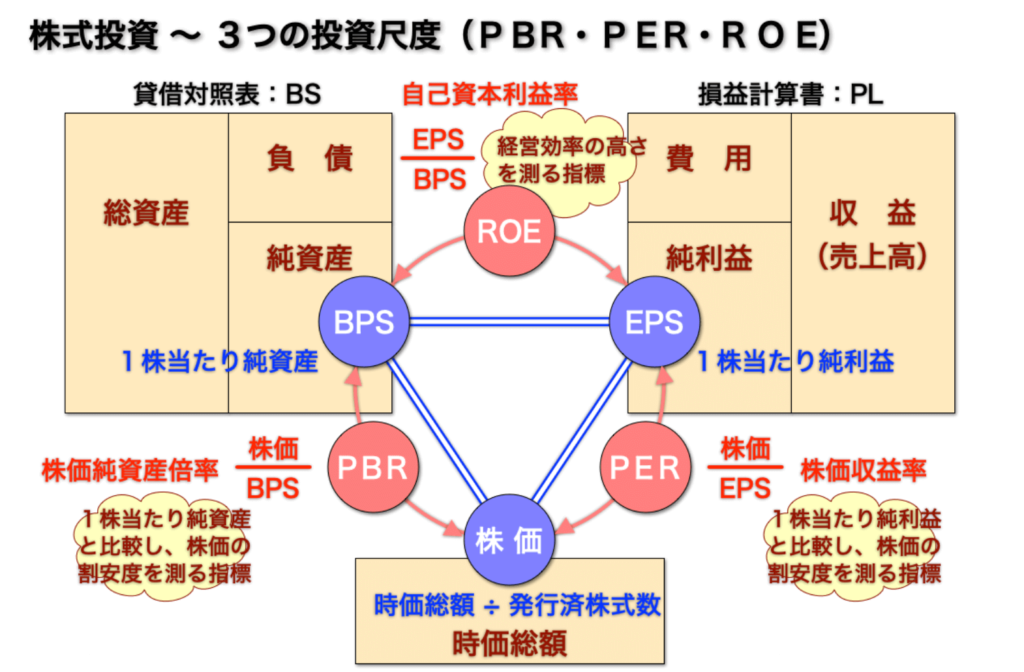

〈PBRとは〉 PBR=「株価/1株あたり純資産」 ※PBRは、株価を1株当たりの純資産で割って算出する。 ✅会社が持っている財産(純資産)と株価を比較して株価が割安かどうかを判断する。 →株主は株の購入を通して企業の資産を間接的に保有することになる。 株主がその資産を保有するために、いくらお金が必要なのかを測ることができるのが「PBR」。 例えば、 ある企業のPBRが1倍を下回って0.7倍だったとする。この場合、企業の資産を保有するのに必要な資金が7割で済むという状況。3割も安くその企業の資産を買えることになるから割安。 ✅仮に会社が解散した場合の株主の取り分を計算できる。 →1株当たり純資産は、企業の(帳簿上の)解散価値であることから、PBR=1倍は、株価とこの解散価値が同じ水準と判断される。 ✅PBRの目安は1倍 →通常なら、企業の価値は純資産以上になるはずで、株価はPBR1倍以上になるのが普通。 業績をしっかりと出している会社の場合には株価にブランド力や技術といった帳簿に載っていない企業価値も上乗せされてくるため、1倍を超えてくる。 ※PBRの構成要素は、純資産。ということは、利益は毎年振れ幅があるとしても、純資産は、資本金と過去に積み上げられた内部留保に今期の内部留保が加わるだけなので、大きく変動することはまれ。

今、PBRが1倍を割る企業に注目が集まっています。

国と東京証券取引所(PJX)が一体となって、国内株式市場の改革に本気で取り組みだしたことで、日本株式市場に海外投資家の注目が集まれば、株価の上昇・日本市場全体の上昇が見込めるからです。

PBRは、株主に属する資産(純資産)に対し、株価がどのように評価されているかを示す指標です。

そのため、現在の株価が割安かどうかを判断する際の一つの指標として使用されています。

PBRの基準としては、

企業の価値は純資産以上になるのが継続企業として通常であることからPBRは1倍を基準として、1倍より低ければ株価は割安、1倍より高ければ割高と判断されます。

(理由は青枠内で説明した通りです。)

PBRが低い方が割安でお得でいいじゃん!

確かに割安で購入できるというと、とっても得した気分になるよね🌟

じゃあ、うさぴは自分が購入した企業がずぅっと割安のままもしくはさらに低くなっていったらどう思うかな?

一時的にPBRが低くなる状態はあって然るべきと考えられます。

それはあくまで一時的な場合は、です。

日本株の場合、

「PBR1倍割れ」があまりに長い期間続いており、割安であるにもかかわらず買われない状況が続いていることが問題視されているんです。

日本企業のPBRの低さはROEの低さがその要因と言われています。

✅ROEとは 株主が出資したお金(資本)を元手に、企業がどれだけの利益を上げたのかを数値化したもので、「企業がどれぐらい効率良くお金を稼いでいるか」を示す指標 ※ROEが高いほど資本をうまく使って、効率良く稼いでいる会社だといえ、反対にROEが低いほど経営効率の悪い会社だと見ることができる。

日本のROEがどれくらい低いかというと、米国企業と比較して半分程度しかありません。

その他にも、日本企業は内部留保や政策保有株が多いことのほか、収益力の低さ、株主還元の少なさなど、さまざまな理由によりPBRが低い企業が長期間にわたって改善の努力をすることなく蔓延っています。

また、PBRの数値が示すものとして株価が割安かどうかを示す以外に、市場や株主の評価や期待を示すという面も持ち合わせています。

というのは、1株純資産は帳簿に記載されている資産から算出した金額ですが、業績をしっかりと出している会社の場合には株価にブランド力や技術といった帳簿に載っていない企業価値も上乗せされてきます。

そういう企業は、持っている資産以上に価値を生み出すと期待されてPBRが1倍以上になります。

PBRが1倍以上になる(株価が一株あたりの純資産よりも高くなる)のは、株価には純資産だけでなくブランド力や技術力など決算書に表せない見えない資産としての付加価値が加算されているためです。

PBRが1倍以上であれば、「企業として市場や株主から一定の評価がされている(期待されている)」と判断できます。

対して、PBRが1倍を割る企業が市場や株主から下される評価は以下のようになります。

「株主価値を蔑ろにしている企業だ。事業を続けるより解散した方がいい上場失格状態の企業だ。」と。

言い換えれば、なんらかの理由で株主にとって魅力のない企業(人気のない企業)に見えていて、投資したいと思えないために長年放置されているというわけです。

そんな企業が日本の株式市場の約半数を占めている状態ってまずいですよね😇

つまり東証がメスを入れるに至ったのは、

日本の上場企業の約半数が、「株主価値を蔑ろにしている企業だ。事業を続けるより解散した方がいい上場失格状態の企業だ。」と判断されてしまっている状態をなんとかしなければならないと危機感を感じたからに他なりません。

自分磨きもせず、努力もせず、新しい試みもしないのに、人気者になってみんなの注目を浴びたい!なんて人が人気が出ることなんてないですよね。

企業も同じです!!

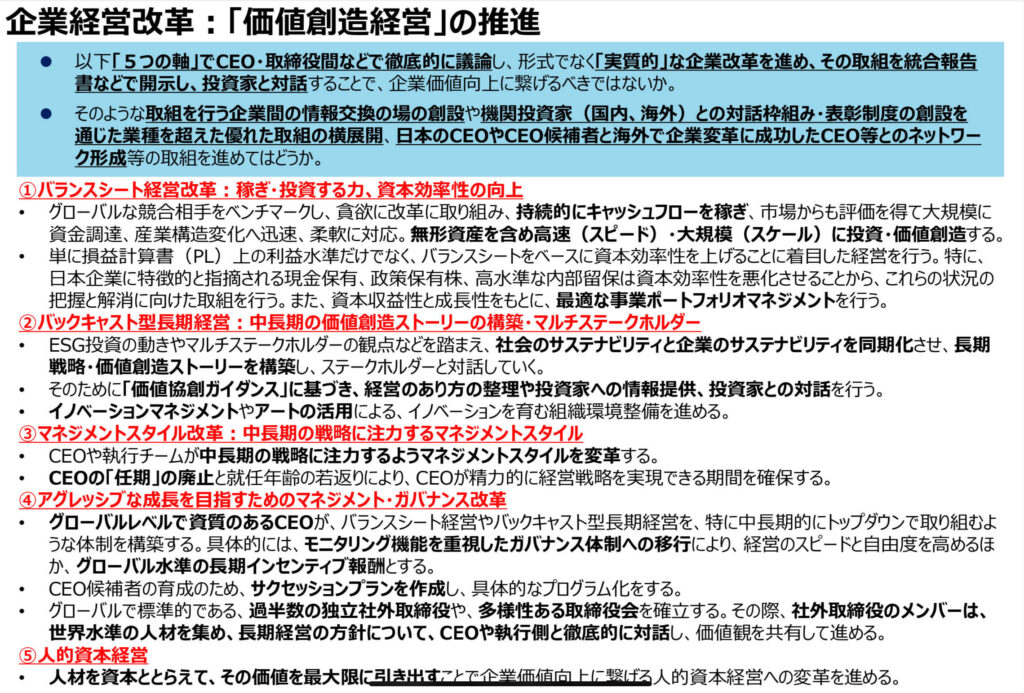

「PBRを上げる」とはどういうことか

〈PBRを上げる方法〉 ✅期待値を上げる:株価を上げる ←根本的な戦略 ✅資本を減らす:株価そのままで株主資本を減らす(株主に配当 or 自社株買い) ←短期的な戦略 ✅利益を増やす:資本効率の改善 ←中長期的な戦略

出所:経済産業省

PBRとPER、ROEの関係を図で表すとこんな感じ🌟

PBRとPER、ROEは上図の関係にあることから、「PBRを上げる」ために企業がとるべき改善策は以下のようになります。

出所:経済産業省

改善できれば海外投資家の日本株買いにもつながるよね🌟

投資の神様ウォーレンバフェットも日本株に追加投資を検討したいって言ってるね!!

東証の強い要請で企業価値向上の取組みが見込める「PBR1倍割れ」銘柄

〈銘柄選定の際に見るべき指標〉 ✅ROE8%以上 ✅将来の「成長」見込めるのか(中長期経営戦略などで描けているか) ✅株主還元として、配当や自己株式取得に積極的か ✅もの言う株主が存在しているか(経営陣に「プレッシャー」を与えられるか) ✅ストックオプションやなどで経営者側の意欲を引き出せているか

✅INPEX(1605) →ROE:12.70%、利益率が高い、高配当株(配当性向約20%、利回り4.28%)、株主還元を強化しているため今後の増配も期待できるから。 ✅AGC (5201) →高配当株(配当性向約40%、利回り4.22%) ✅三菱マテリアル(5711) →2030年までに株価を4倍にすると宣言し、中期経営戦略を発表しているから。 ✅京セラ (6971) →大規模な組織再編の実行に着手しているから。 ✅KYB(7242) →ROE:17.08%、バランスが良かったから。 ✅日産自動車(7201) →ルノーとの提携解消によって株価を上げるモチベーションが経営陣にあるから。 ✅三井住友フィナンシャルグループ (8316) →高配当株(配当性向約40%※累進配当、利回り4.24%)、金利上昇の恩恵に期待、個人的に好きな銘柄だから。 ✅オリックス(8591) →ROE:9.92%、過去10年間減配なしの高配当株(配当性向30%前後、利回り約3.78%)、利益率が高い。 ✅三菱地所(8802) →ROE:8.05%、10、20年単位で見ても割安、日本の中心の一等地の保有がほとんどだから。 ✅Jパワー(9513) →ROE:8.08%、他の電力会社にはない全国各地に渡る送電設備や、海外事業比率の高さに期待。 ※ROEは2022年の数値で記載

好業績でPBR1倍割れの割安株に投資するのがポイントってことだね🌟

まとめ

✅「PBR1倍割れ」の問題点:上場企業であるにもかかわらず、資本コストや株価に対する意識が低く、市場や投資家と向き合った経営をしていないことが問題視されている。

✅東証は、長期にわたってPBRが1倍を下回っている企業を、上場会社であるにもかかわらず、市場や投資家と向き合った経営をしていないと判断し、改善を促すための具体策として企業価値を高める取組や進捗状況を開示するよう要請している。

✅PBRの目安は1倍を基準に、株価が割安かどうかを判断できる。

✅業績をしっかりと出している会社の場合にはブランド力や技術といった帳簿に載っていない企業価値も加えられ、そういう企業は、持っている資産以上に価値を生み出すと期待されることからPBRは1倍以上になる。

✅PBRが1倍以上であれば、「企業として市場や株主から一定の評価がされている(期待されている)」と判断できる。

✅対して、PBRが1倍を割る企業が市場や株主から下される評価は、「株主価値を蔑ろにしている企業だ。事業を続けるより解散した方がいい上場失格状態の企業。」となる。

✅「PBRを上げる」には:株価を上げる ←根本的な戦略 or 株価そのままで株主資本を減らす(株主に配当 or 自社株買い) ←短期的な戦略 or 利益を増やす:資本効率の改善 ←中長期的な戦略

※企業価値を高めてPBR1倍以上を目指す具体案や取組・進捗状況を開示するよう東証が要請

✅投資の神様ウォーレンバフェットも日本株に追加投資を検討

✅現状日本株は、円安や株価純資産倍率(PBR)の1倍割れの議論などから底堅く推移

→日本の割安株に投資するのがトレンドになっているのはこれが要因。

東証がPBR1倍割れ企業へ改善要求しており、資本コスト(市場が求める期待収益率)などを踏まえて企業価値を高める取組や進捗状況を開示するよう要請している。また、プライム基準の未達企業に認めた経過措置の明確化(3年で終了。その後1年で改善できなければ上場廃止など)している。

👉以上を踏まえると今はPBR1倍割れだけど、改善余地がある割安企業に投資しておくことは賢明そう。

今回の内容を踏まえて、トレンドの割安日本株投資、安定の積立NISA、配当金重視の高配当投資、目的別の投資で今後も運用を続けてきいきたいと思います😊

(※当記事は投資を促すものではありません。当記事の主な目的は、自身の頭の中を整理する目的で作成しており情報をブログにまとめて保管することを目的としています。投資はリスクが伴う話ですので、ひとつの判断材料として最終的な投資決定はご自身の判断でお願いします。)

コメント