長期投資にもポートフォリオの見直しは必要ですよね。

今回の記事では、

インフレが進むことで金利が上がっていくことが明らかな中、

これまで長期にわたって好調が続いていた米国株式市場が

今後も続くのかについて考察し、

これまでと同じベースのポートフォリオのままで良いのかを

再検討していきます。

私自身のポートフォリオをよりベターにするため、

米国株・ドルと暗号資産(仮想通貨)の関係を中心に考察し、

実際に行ったポートフォリオの変更内容をここにメモとして残したいと思います。

✍️この記事の要点 ・2022年4月現在、長期投資ポートフォリオの見直すべき「ポイント」がわかる ・インフレヘッジや価値保存の観点から「仮想通貨」の立ち位置について再認識できる

2022年米国株市場の状況

うさぴはどうして米国株を買っているの?

ずーっと上がっているから!

ほらこの通り!!

だから米国株に投資しておけば大丈夫✨

最近も米国株を買ったよ✌️

そうだね。

日本と比べたら一目瞭然。

米国株市場はずっと成長を続けているね。

基本的には長期的に今後も成長を続けると考えられるけど、

だからと言って米国最強!だから大丈夫!

と思考停止するのではなく、

その時々の世界の動向を把握することを意識することも大切なんだよ◎

少し見直しして、今よりもベターなポートフォリオを試みる。

その小さな積み重ねで将来大きな差になってくるよ。

日本にいながら米国株投資を行う上で、

考慮しておいたほうが良いものが「為替」です。

特に、2021年から2022年4月現在にかけての円安ドル高は顕著で、

米ドルが日本円に対して10%以上も上昇し、

円安ドル高が進んでいます。

(1ドル103円台→128円台)

今まで1ドルを103円で交換できていたのに、

最近は1ドルを128円出さないと交換できないって

かなりの負担増じゃないですか😂?

この状況で(円安がドル高が急速に進んだ今)、

米国株に積極投資した場合、

仮に米国株が下落して、為替は円高に進んだら往復ビンタになります。

往復ビンタにダブルパンチ。痛いです🥺

もう一つ注意したい点があります。

意外に認識されていない事実として、

世界の人口に占めるアメリカ人の割合はわずか4.2%なのに、

世界主要市場に占める米国株の時価総額は54%と

過半数を超えていることです(MSCI調べ)。

多くの投資家たちが今おそらく感じているんじゃないかと思うのが、

現状のアメリカ株式市場は割高感が強いということ。

もちろん、基本的には長期的に今後も成長を続けると考えられますが、

ポートフォリオへの米国株の組み入れ比率を引き下げることは

良い結果につながる可能性があるのではないかと感じる部分もあります。

実際に、S&P500の構成割合としても多い米ハイテク株は、

誰が見ても分かるほどに(特に2021年のFRBによる超低金利政策の恩恵を受け)、

きわめて高い水準の株価推移が続いています。

さすがに、この短期間で30%近い上昇というのは

銘柄のクオリティや成長性に対して『割高』と評価せざるを得ない

領域に達していると考えたほうが賢明です。

本当だ。

このまま30%の成長が続くと考える方がおかしな話になっちゃう!!

調整が入るのは当然の流れかも…

ポートフォリオの見直しとして行なったこと 積み立てNISA:積み立て金額の内訳の変更 ・「SBIバンガード・S&P500インデックスファンド」:20,000円 → 5,000円 ・「eMAXIS Slim全世界株式(オールカントリー)」:13,333円 → 28,333円 変更の理由:S&P500のここ数年の30%を超える上昇というのは銘柄のクオリティや成長性に対して『割高』と評価せざるを得ない領域に達しているため。 米国の将来的な成長は続くと考えるが、割高感が薄れるまでは積立額を少なくし、反対に全世界株への積立額を増やすことにした。 (とはいえ、全世界株における米国の占める割合も60%近くあるけど…) 全世界株なら、カントリーリスクにファンドが勝手に対応してくれるというのも大きなメリットだと感じている。 例えば、「ロシアのウクライナ侵攻」を考慮して、ロシア株は全世界株の構成銘柄から除外するということをファンドが勝手に対応してくれている。 つまり、現在は全世界株の60%を占めている米国に何かがあった場合にも、自動的にリバランス(調整)される。 また、全世界株に投資すれば、日本円以外の資産を持つことができ、リスク分散になる。

2022年暗号資産(仮想通貨)市場の状況

他にも見直せることはないかな?

沢山あるよ◎

例えば、

ポートフォリオに仮想通貨も入れることが

今後のスタンダードになると思うよ。

米国株以外にも長期的にみて成長が見込めるものは世の中には沢山あります。

例えば、暗号資産(仮想通貨)の存在感は最近ますます目立ってきています。

米国経済(米国株式)については、

バンクオブアメリカもリセンションが来るぞと認めています。

もし実際にリセッション入りしたとき、

暗号資産(仮想通貨)はどっちに動くでしょうか?

私は、仮想通貨のパフォーマンスは株式よりもいいんじゃないか、

と考えています。

なぜそう考えるかというと、

インフレヘッジになるからです。

仮想通貨の代表であるBTC(ビットコイン)は、

最近では「価値の保存として有効」という認知が定着してきています。

価値の保存とは、

時間が経っても価値を維持できるもののことを指します。

例えば金とかです。

BTCは金と同様に、

将来も今と同じ、もしくはより高値の価値を保つことが期待できる

と言うことです。

今回の米国株価の下落は、

インフレがどんどん高まっていくことによって

金利が上がっていくことに対する懸念が一番の要因です。

そもそもインフレヘッジとして仮想通貨が買われていくんじゃないか。

という一つのロジックが既にあります。

もちろん、

フェーズ(段階とか立場による行動の違い)はあると思います。

株式も同様だけど仮想通貨に関しても、

短期投資家はリセッションが始まれば

大きくポジションを外して売りに走ると思います。

対して、

資源国はBTCを買い進んでいく可能性が高いです。

ロシアは、ウクライナ侵攻をめぐる経済制裁への対抗措置として

天然ガスが欲しいならルーブルで払え、としています。

今は拒否しているけどいつまでそれが可能か、という問題があります。

どうしたって資源は必要です。

どこかのタイミングで買うしかない状況になると考えられます。

でももし、ロシアのルーブルで払え!にOKしてしまったら、

他の資源国だって、

それならうちにも自国通貨で払って欲しいと考えるのが妥当です。

そうすると、資源を買うときにドルが使われなくなっていきます。t

資して源国は自国通貨が上がっていくことになります。

ドルは売られて、価値が下がる可能性も捨てきれません。

そもそも、

いくらでも無限に擦れるドルに価値を感じている人はどれくらいいるのか?

という論点もあります。

仮に、ドルの価値が下がっていくと

何が代わりに使われるようになるかと考えたときに、

一番現実的なののが、BTCなんじゃないかと思うワケです。

ドルの価値が下がるかもしれないというリスクに対し、

どの資産を持って置くべきでしょうか。

ゴールド、コモディティ、BTC?

物価上昇対策としてのインフレヘッジ。

株式の下落で仮想通貨も下落するのはそうですが、

仮想通貨であるBTCの方が、

早い段階で買い支えが入り持ち直して上昇していく可能性が高いと考えます。

これらの理由と、

2017年初頭より仮想通貨に将来性を感じ

継続して投資を行なってきた私としては、

追い風として、現在の世界では

GAFAMのような大企業の恩恵(支配)を受ける中央集権型から

Web3.0のよう非中央集権型へのムーブメントは世界中で巻き起こっている

ということも踏まえてポートフォリオに占める仮想通貨の保有割合を

徐々に増やしていっています。

今後もしばらくその方針です。

ポートフォリオの見直しとして行なったこと ・ポートフォリオに占める仮想通貨の保有割合を徐々に増やしている。 ※主要な保有銘柄:BTC、ETH、BNB、ADA、AVAX、SOL、XRP、PLT、CAKE ・トークンセールに参加して売り出し価格でトークンを購入して先行者利益をとる

2022年米国以外の諸外国や日本の株式市場の状況

米国以外の国への投資も検討したくなってきた!

ちなみに、

個人的にはインドへの投資に魅力を感じます。

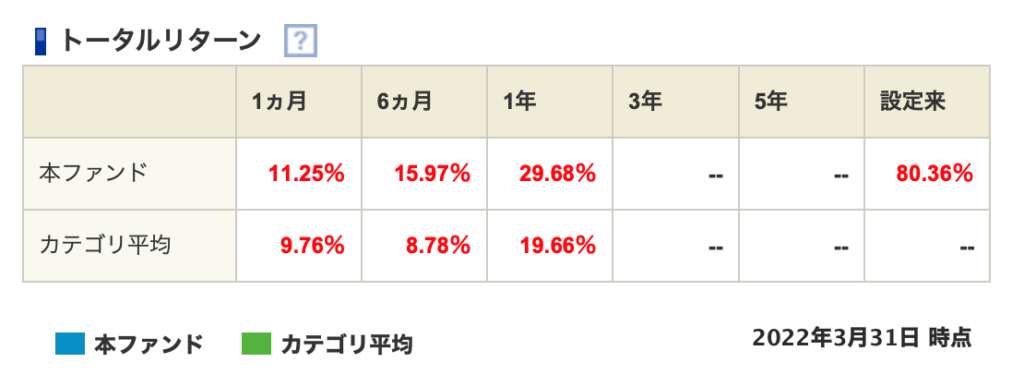

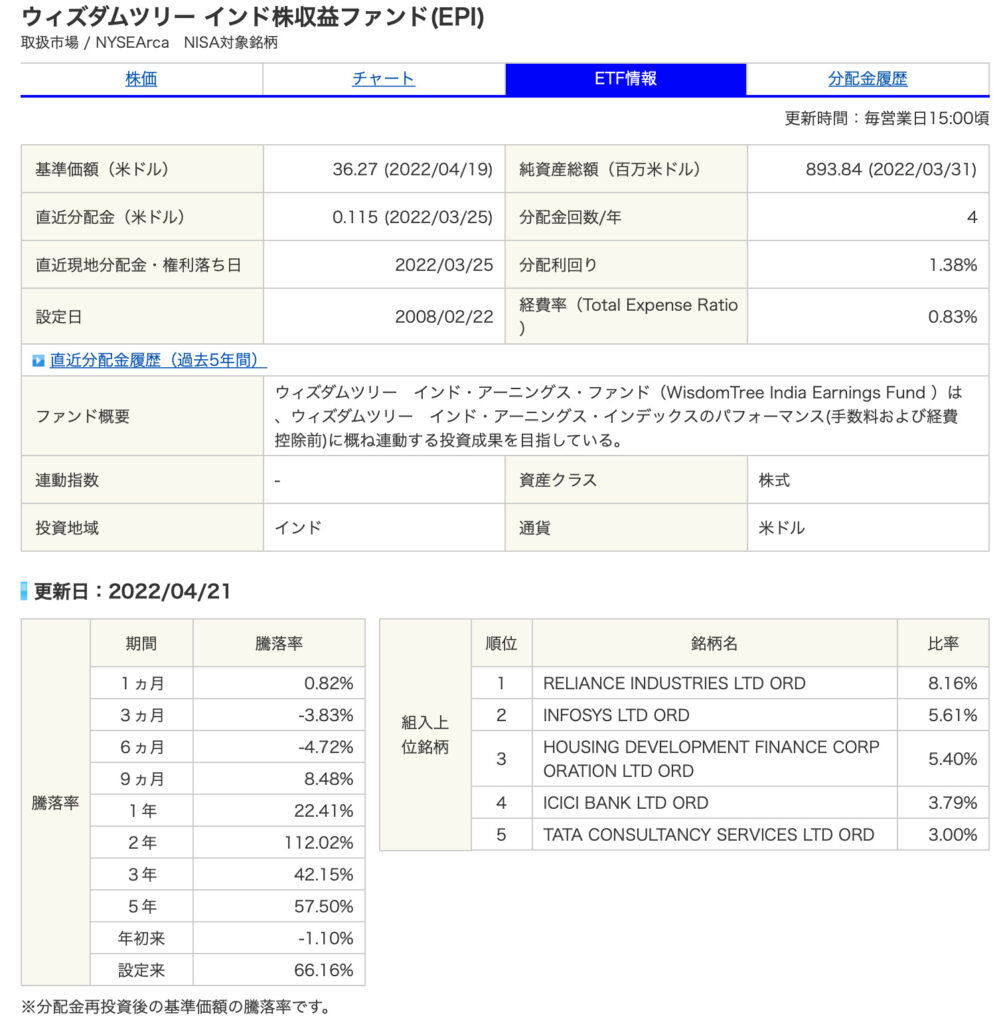

実際に、2020年からインド株ETFへの投資を行っているのですが、

私が購入してからは今のところ一度も含み損になったことはなく、

含み益をジワジワと増やしていってくれています。

(米国株に比べると急激な伸びもありませんでしたが、

少しずつ少しずつ順調に右肩上がりのチャートです。)

日本は…?

米国は、経済牽引している企業として新しい企業が多いです。

米国企業の時価総額TOP5は、

最も創業からの歴史が長い企業でApple、Microsoft社です。

(1970年代後半に創業)

そして、IT企業の先駆者としてトップ2に続いているのが、

オンラインショッピングを世界的インフラに成長させたAmazon、

Googleの親会社となるAlphabet、

SNSという新たなコミュニケーションを創造したFacebook(現在はMeta)。

このの3社は、

すべて創業30年未満という「若くて新しいものを世に出す力」があります。

日本はどうかというと、

米国とはまったく種類が異なります。

時価総額トップの企業であるトヨタ自動車が1937年創業、

2位のソニーでも1968年、続いてキーエンス1972年、

5位のファーストリテイリングは1963年ということを考えても

エネルギーの差を感じざるを得ません。

もちろん日本株の中にも、

「若くて新しいものを世に出す力」を持つ企業があるとは思いますが

米国と比べると「数」の桁が違うと思います。

個人的には、日本株への投資は、

トヨタやソニー、任天堂、ファーストリテイリングなどの

時価総額の大きい企業の株価が下がって

割安と感じるときに購入するのが好きですが、

日本株は単元が大きく、

購入額が大きくなりすぎて投資しにくいので

単元未満で投資を行う程度にとどめています。

このスタンスは今後も変える予定はないです。

前章では、

ポートフォリオへの米国株の組み入れ比率を引き下げることは

良い結果につながる可能性があるように感じると言いましたが、

長い目で見て米国株式への投資は、

かなりの確実性をもって利益をもたらすものであると考えられます。

なので、

割高感のある米国株への投資は抑えて、

「若くて新しいものを世に出す力」を感じる

次世代を引っぱっていくと考えられる米国株があれば

2022年においても投資を行なって行きたいと考えています。

ポートフォリオの見直しとして行なったこと ・インド株ETFへの投資 購入理由:インドが世界経済の中心となりうるポテンシャルを持った国であるため ・コインベース グローバル A(COIN) 購入検討理由:次のアマゾンかも(テンバガーという意味で) →色々調べた結果、購入をやめた ・メタ プラットフォームズ A(FB) 購入理由:先日の暴落を経て割高感が薄れ、 5〜10年後と比較して割安であると判断するため →購入した ・データドッグ A(DDOG) 購入理由:元々保有していたが、黒字化したので追加購入を検討 売上高は順調に拡大し、前回の決算(2022年2月)で営業利益も黒字化に成功していた。 売上高は5年で9倍近くに上昇し、顧客増加に伴い複合的に売上が増えている。 クラウド市場の拡大で恩恵を受けられる銘柄だから。

まとめ

🍎ポートフォリオの見直しとして行なったこと🍎 ①積み立てNISA:積み立て金額の内訳の変更 ②ポートフォリオにおける仮想通貨の保有比率を増やした ③インド株ETFへの投資を増やした ④割高感のある米国株への投資は抑えて、5〜10年後に台頭すると考えられる 「若くて新しいものを世に出す力」を感じる次世代を引っぱっていくと考えられる米国株へは、引き続き積極的に投資を行う

コメント